随着宏观经济波动以及资本市场的洗礼,中国半导体产业已经走上新发展阶段,头部企业已逐渐从不同的环节、赛道和品类中脱颖而出,行业集中度初具规模,而半导体的并购浪潮也将蓄势待发,出清资本泡沫,优化产业结构。本篇研究报告将全面解析全球以及中国半导体行业并购的趋势和意义,并通过案例研究阐述观点。

本期感知芯视界内参推荐云岫资本《“整合浪潮蓄势待发”,半导体行业并购趋势报告》。

因为缺芯潮和国产替代趋势,国内半导体企业过去几年正在经历蓬勃发展时机。随着新进入者和已有的玩家进行竞争和发展,目前国内半导体在一级和二级市场的表现已经逐步出现资本发展的转折点:

半导体公司在过去几年完成大批量上市。截止2022H1,超过60%半导体相关上市公司在过去5年完成上市。

近几年科创板申报的半导体公司,营收规模中位数逐渐下降,体现了营收规模“先大后小”的特征,大体量的半导体公司已完成上市。

半导体新增公司在2017年达到顶峰,新增数量近几年下降趋势明显,未来主要是淘汰赛。

A股上市半导体公司逐渐增多,总体市值在2022年开始回落,未来半导体上市公司或将通过并购进行市值维护。

:全球半导体市场供需动态平衡,市场保持平稳增长;行业竞争格局变得清晰与牢固,龙头保持稳定盈利,但难有爆发式增长。

—2000年前,全球IC设计产业保持着20%以上的增速,IC设计公司不断涌现,出现成长和IPO潮,但上市公司市值体量普遍偏小。彼时,全球半导体中小规模交易盛行,并购数量虽从每年不足10单持续上升到每年300-500单,单笔交易金额多在1,000万美元以下。

—2000年后,互联网泡沫推动一批市值近1,000亿美元的IC设计公司成长起来,开始有大量10亿美元以上的并购出现,逐渐进入50亿规模以上的大额并购,偶有分拆出现。2010年后,随着规模效应和颠覆技术出现,近几年百亿美金并购频繁发生。

国内半导体目前处于小规模并购期:目前国内整体市场空间充足,中小企业蓬勃发展,优秀的单一产品公司不断出现。Fabless技术门槛相对低,但竞争效率低下。

—2013年以前,国内半导体企业技术以国资为主,A股半导体上市企业仅22家。—2013-2017年,以并购基金为主的力量在海外搜寻稀缺技术,买回国内推动中国半导体发展。

—2018年至今,中美贸易摩擦推动芯片国产替代,市场需求旺盛,众多国产半导体企业快速成长,出现成长和IPO潮,

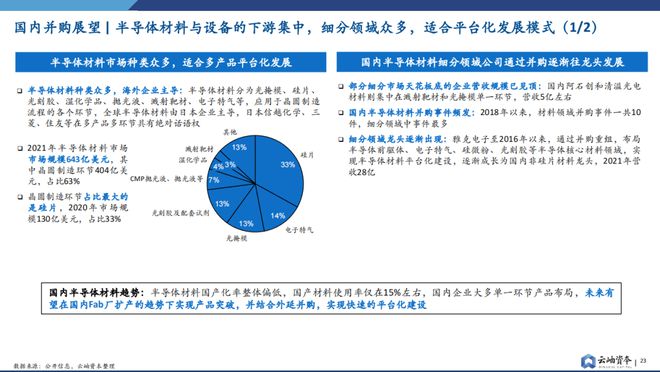

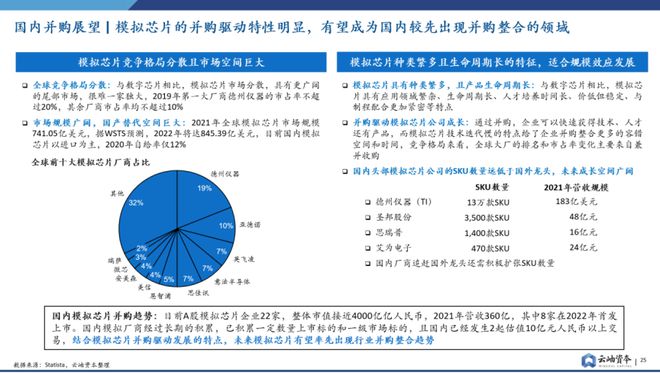

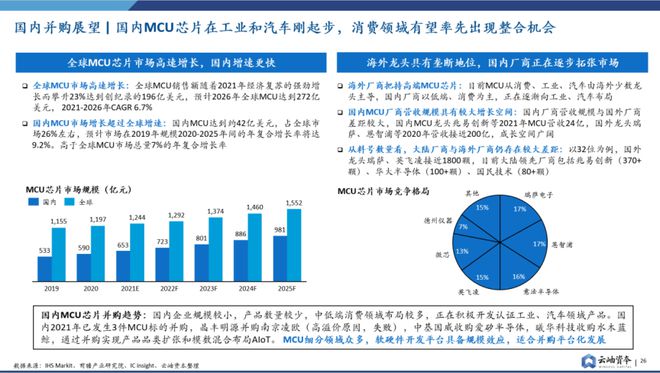

—半导体材料、设备:种类众多,下游集中,适合多产品平台化发展,有望出现整合发展趋势。—芯片设计:模拟IC、MCU相对不追逐高端制程,更加依赖人工设计和经验积累,产品生命周期长,且下游应用领域繁多,未来更适合平台化发展。

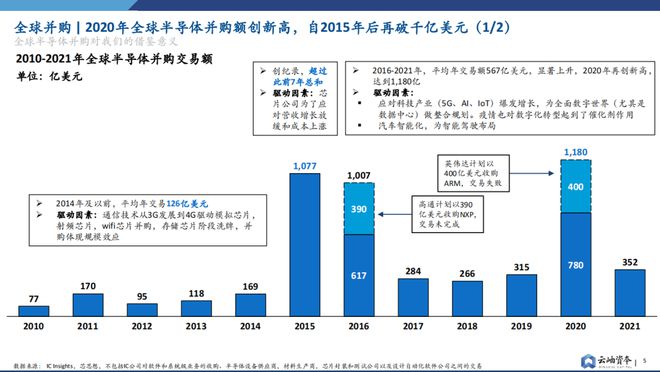

2015年,发生了创纪录的并购交易总金额,达到了1,077亿美元,超过此前7年总和。几个核心交易主要是还是头部半导体公司的整合合并,为了应对营收增长放缓和成本上涨。

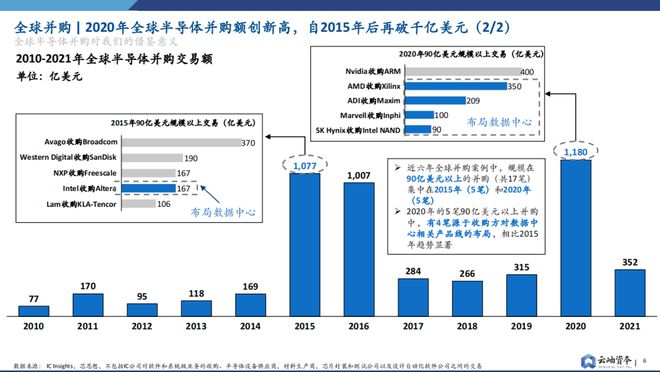

2016-2021年,平均年交易额567亿美元,较2014年之前显著上升。2020年全球半导体并购规模再创新高,达到1,180亿。2016年后,随着科技产业(5G、AI、IoT等)爆发增长,半导体巨头通过并购快速吸收颠覆性新技术以及强化规模效应。

,近六年全球并购案例中,规模在90亿美元以上的并购(共17笔)集中在2015年(5笔)和2020年(5笔)。2020年的5笔90亿美元以上并购中,有4笔源于收购方对数据中心相关产品线年趋势更加显著。

中美科技博弈,美国大企业加强整合,打造巨型供应链及生态系统,以对冲中国大陆企业的技术替代威胁。

美国政府采取宽松货币政策,资本市场位处高点,细分赛道的龙头企业现金充沛,且有补齐业务板块打造生态闭环的需求。

半导体产业走到高成本时代,产业分级趋于稳定,多数巨头都触到发展的天花板,资本规律推动同行合并走向必然。纳斯达克的半导体上市公司数量从2011年超过100家逐步整合到2021年的40余家。

第一,大企业的机制和效率难以满足在众多领域的快速升级,不断进行优化(剥离、整合)

产业链分工细化,IC设计进入门槛降低,IC设计最接近应用市场,技术推陈出新

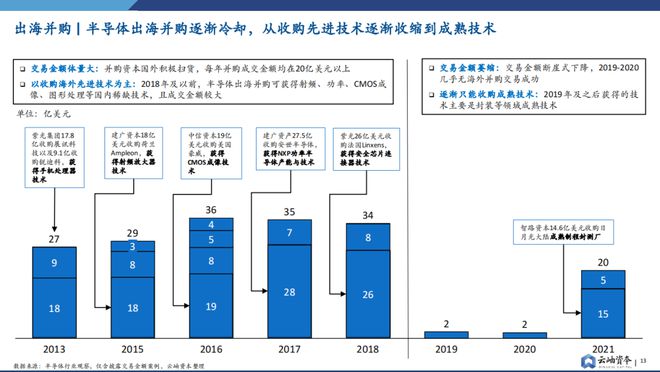

,围绕着射频、功率、CMOS成像、图形处理等,且成交金额较大,2013至2018年的每年并购成交金额均在20亿美金以上。

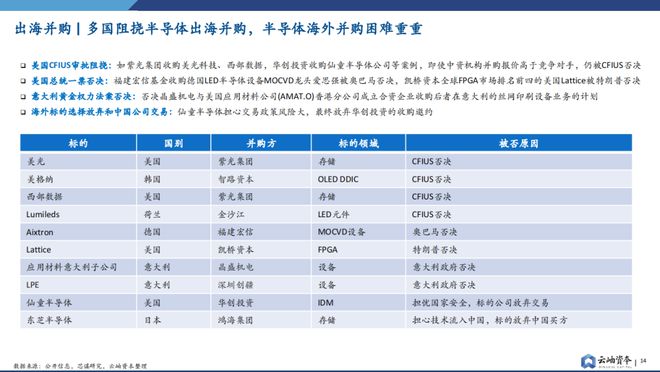

2018年后,随着国际政治环境的严峻和中美贸易冲突,交易数量和金额断崖式下降,2019-2020几乎无海外并购交易成功,

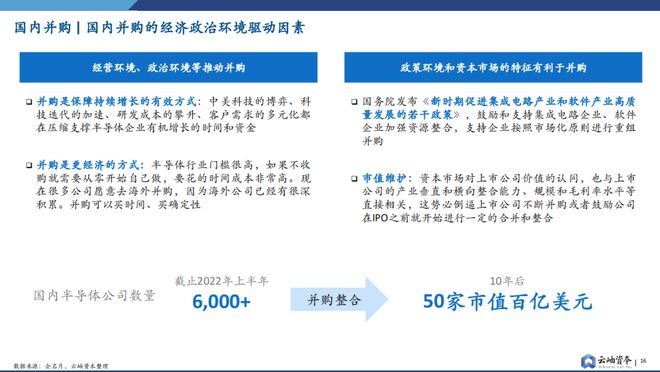

中美科技的博弈、科技迭代的加速、研发成本的攀升、客户需求的多元化都在压缩支撑半导体企业有机增长的时间和资金。半导体行业门槛很高,如果不收购就需要从零开始自己做,要花的时间成本非常高。现在很多公司愿意去海外并购,因为海外公司已经有很深积累。

政策环境和资本市场的特征有利于并购。国务院发布《新时期促进集成电路产业和软件产业高质量发展的若干政策》,鼓励和支持集成电路企业、软件企业加强资源整合。

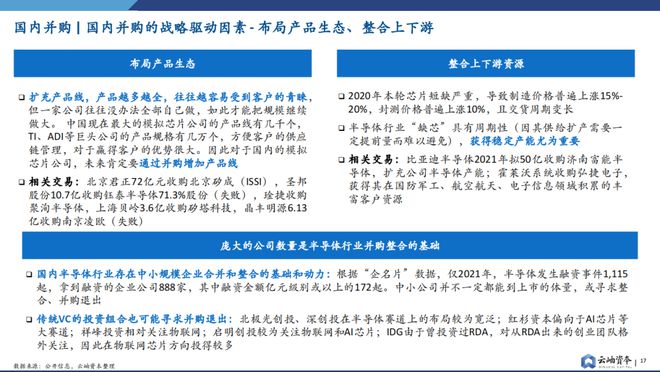

但一家公司往往没办法全部自己做,如此才能把规模继续做大。 中国现在最大的模拟芯片公司的产品线有几千个,TI、ADI等巨头公司的产品规格有几万个,方便客户的供应链管理,对于赢得客户的优势很大。因此对于国内的模拟芯片公司,未来肯定要

上下游的纵向延伸,半导体行业“缺芯”具有周期性(因其供给扩产需要一定提前量而难以避免),

目前国内已经出现了千亿市值的半导体公司,随着今年上半年半导体二级市场估值的回撤,头部半导体公司都有通过并购来维护市值的动机。

截止2022H1,货币资金加交易性资产超20亿元的半导体上市公司有37家,超40亿元的有15家。结合公司业务情况,考虑自有业务有机增长所需的运营资金和资本性支出后,剩余现金充裕的部分公司可能考虑进行并购。

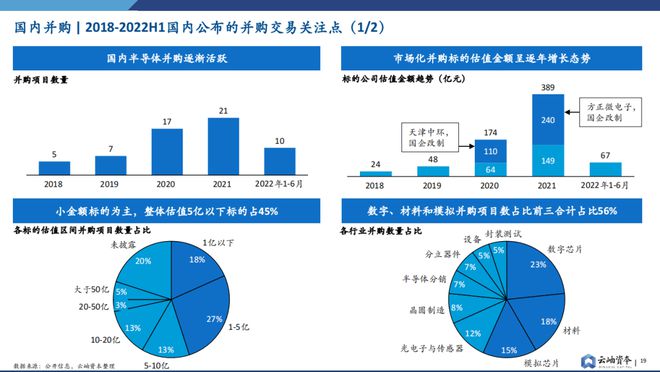

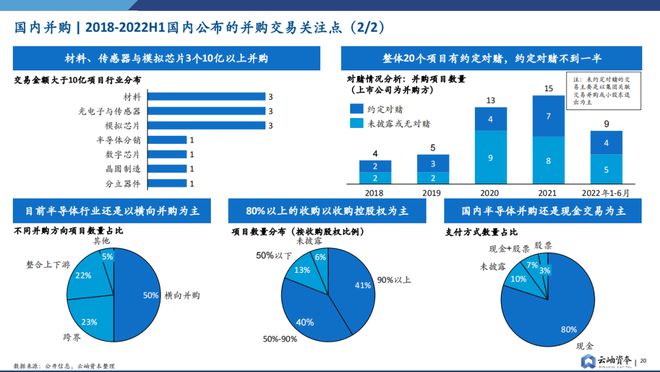

目前半导体还是小金额并购规模为主,标的公司整体估值在5亿以下的交易数量占比为45%。

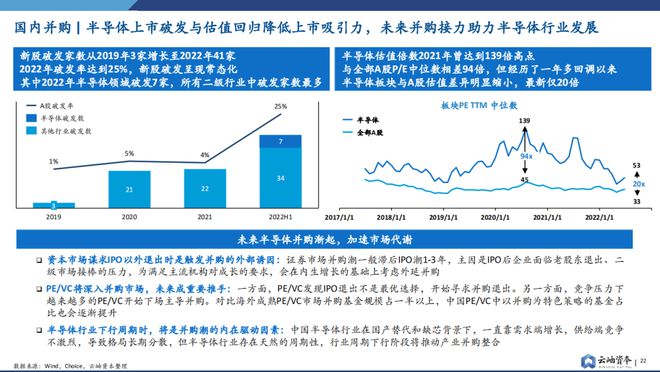

新股破发家数从2019年3家增长至2022年41家。2022年破发率达到25%,新股破发呈现常态化,其中

半导体估值P/E倍数2021年曾达到139倍高点,与全部A股P/E中位数相差94倍,但经历了一年多回调以来,半导体板块与A股估值差异明显缩小,截止2022H1仅20倍。

资本市场谋求IPO以外退出时是触发并购的外部诱因:证券市场并购潮一般滞后IPO潮1-3年,主因是IPO后企业面临老股东退出、二级市场接棒的压力,为满足主流机构对成长的要求,会在内生增长的基础上考虑外延并购。

PE/VC将深入并购市场,未来成重要推手:一方面,PE/VC发现IPO退出不是最优选择,开始寻求并购退出。另一方面,竞争压力下越来越多的PE/VC开始下场主导并购。对比海外成熟PE/VC市场并购基金规模占一半以上,中国PE/VC中以并购为特色策略的基金占比也会逐渐提升。

半导体行业下行周期时,将是并购潮的内在驱动因素:中国半导体行业在国产替代和缺芯背景下,一直靠需求端增长,供给端竞争不激烈,导致格局长期分散,但半导体行业存在天然的周期性,行业周期下行阶段将推动产业并购整合。

技术前沿性,产品完备性是半导体设备企业竞争能力的重要来源。并购是设备企业更新技术,快速扩充产品品类的重要路径之一。

目前国内半导体设备上市企业大多在单一环节布局,未来 有充足动力通过并购实现多环节产品布局。

目前A股模拟芯片企业22家,整体市值接近4,000亿人民币,2021年营收360亿,其中8家在2022年首发上市。国内模拟厂商经过长期的积累,已积累一定数量上市标的和一级市场标的,且国内已经发生3起估值10亿元人民币以上交易,

结合模拟芯片并购驱动发展的特点,未来模拟芯片有望率先出现行业并购整合趋势。

国内MCU企业规模较小,产品数量较少,中低端消费领域布局较多,正在积极开发认证工业、汽车领域产品。国内2021年已发生3件MCU标的并购,晶丰明源并购南京凌欧(高溢价原因,失败),中基国威收购爱矽半导体,曦华科技收购水木蓝鲸,通过并购实现产品品类扩张和模数混合布局AIoT。

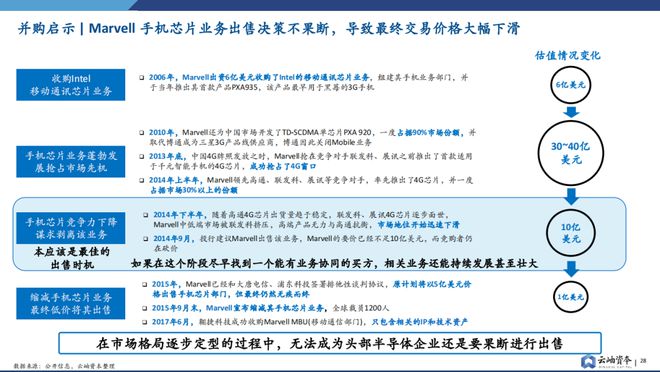

手机芯片市场在2010年起就逐渐开始有玩家退出竞争,Marvell的手机芯片产品在2014年下半年起竞争力也开始下降,相关估值也由高位的40亿美金下降至10亿美金,但此时还有众多竞价买方。但Marvell内部的出售决策不够果断,导致错失最佳的出售时机,最终仅以1亿美金左右的价格在3年后出售给了翱捷科技。

在市场格局逐步定型的过程中,无法成为头部半导体企业还是要果断进行出售,尽早找到一个能有业务协同的买方,相关业务还能持续发展甚至壮大。

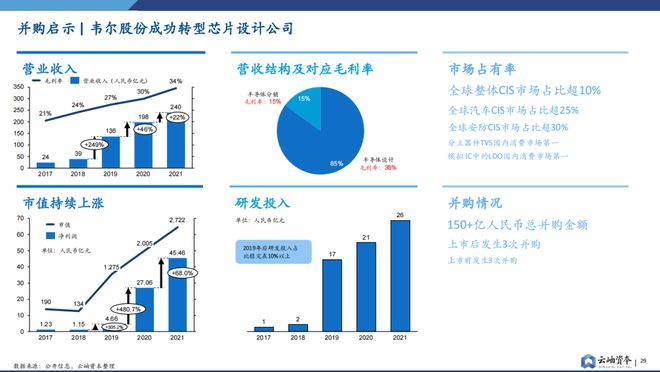

,结合自身分销业务渠道顺利完成投后整合和管理,成功将自己打造成为了平台型的芯片公司。

半导体各个细分赛道已经开始积累成熟的上市企业,留给还未进入成熟阶段的半导体公司的时间不多。

半导体行业收并购的业务协同非常重要,针对优质标的的收购和平台型业务的打造至关重要。

半导体材料和设备种类众多,且下游集中,适合多产品平台化发展,有望出现整合趋势。

模拟IC、MCU相对不追逐高端制程,更加依赖人工设计和经验积累,产品生命周期长,且下游应用领域繁多,未来更适合平台化发展。BBIN bbinBBIN bbin

Copyright © 2012-2023 bbin 版权所有 备案号:吉ICP备2021005409号