2022年美国正式通过《2022年美国芯片与科学法案》,其中针对半导体领域,计划未来五年提供合计527亿美元的政府补贴,且禁止获得补贴的企业10年内在中国或其他相关国家进行实质性扩张。

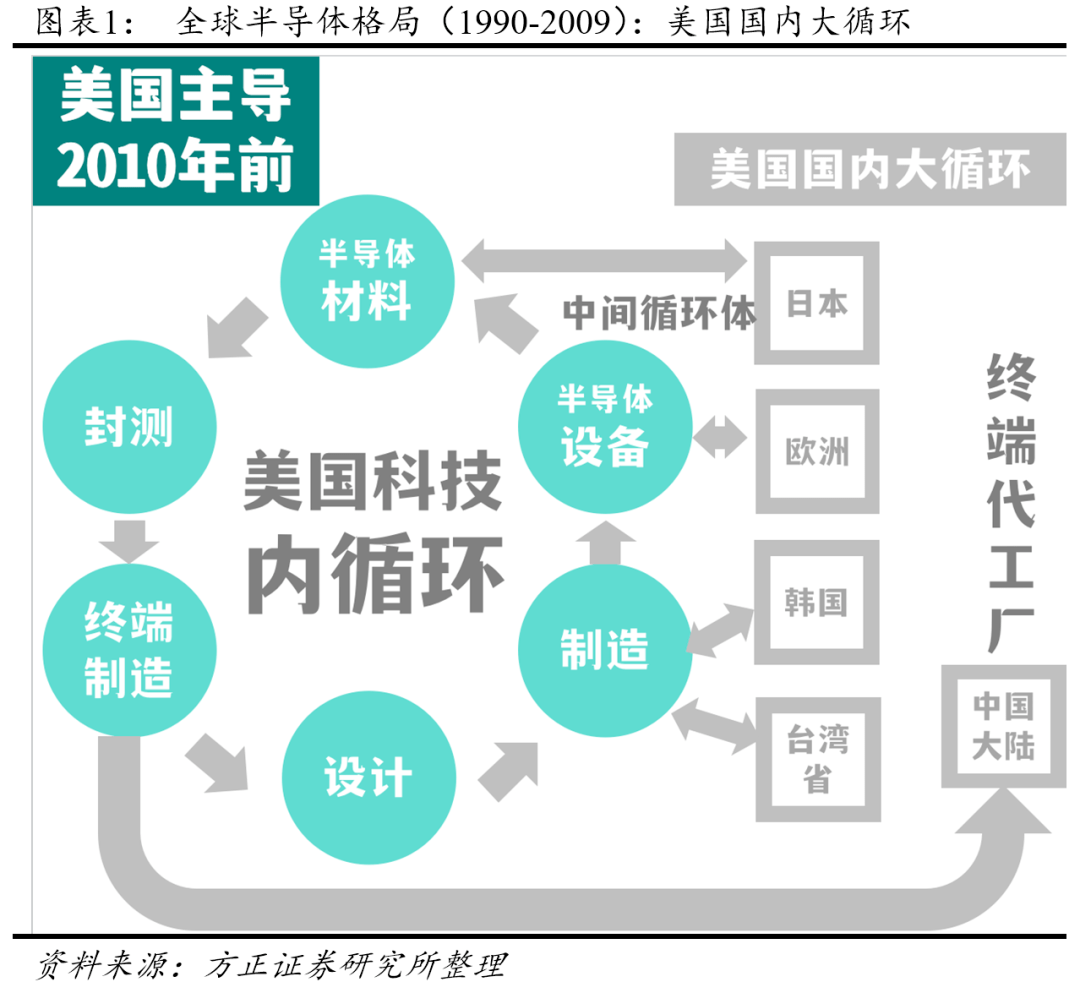

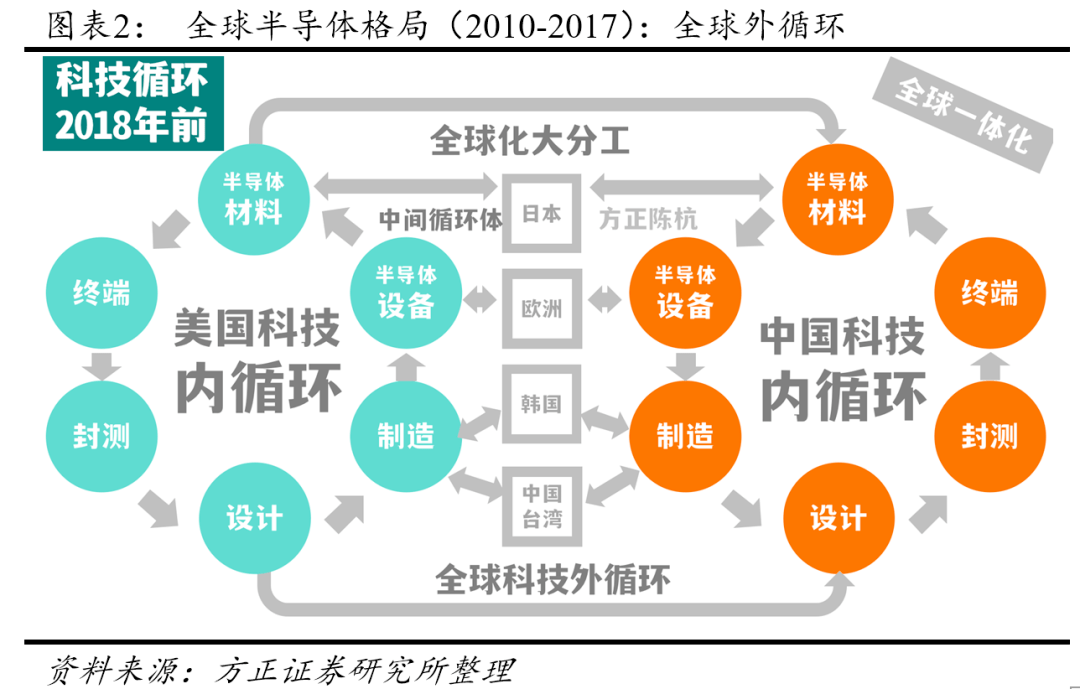

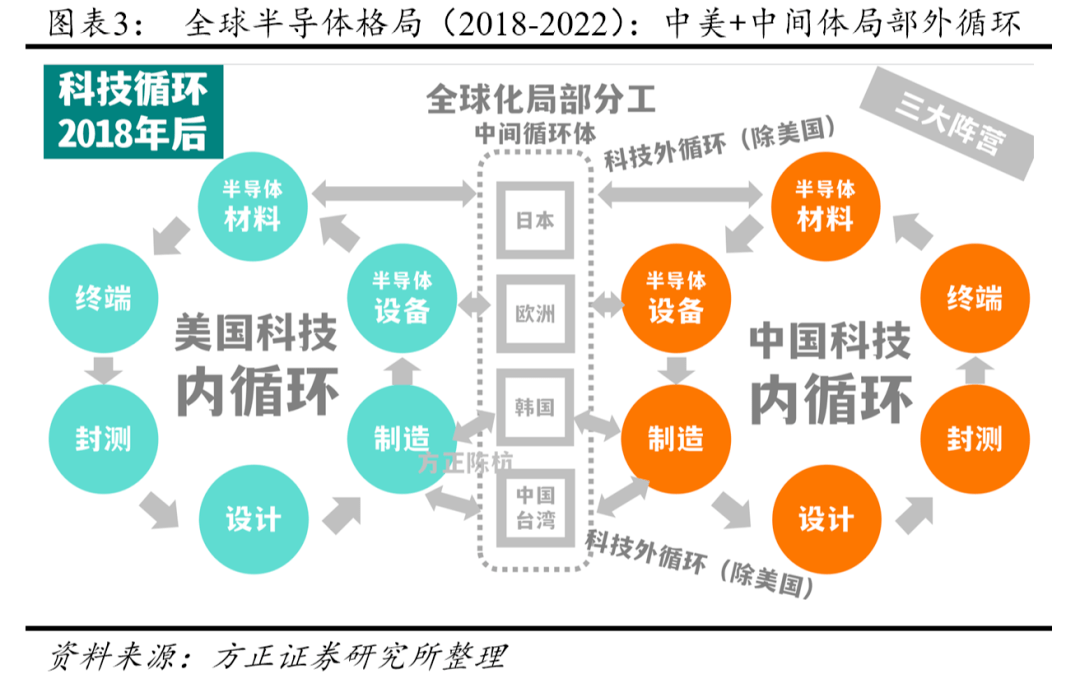

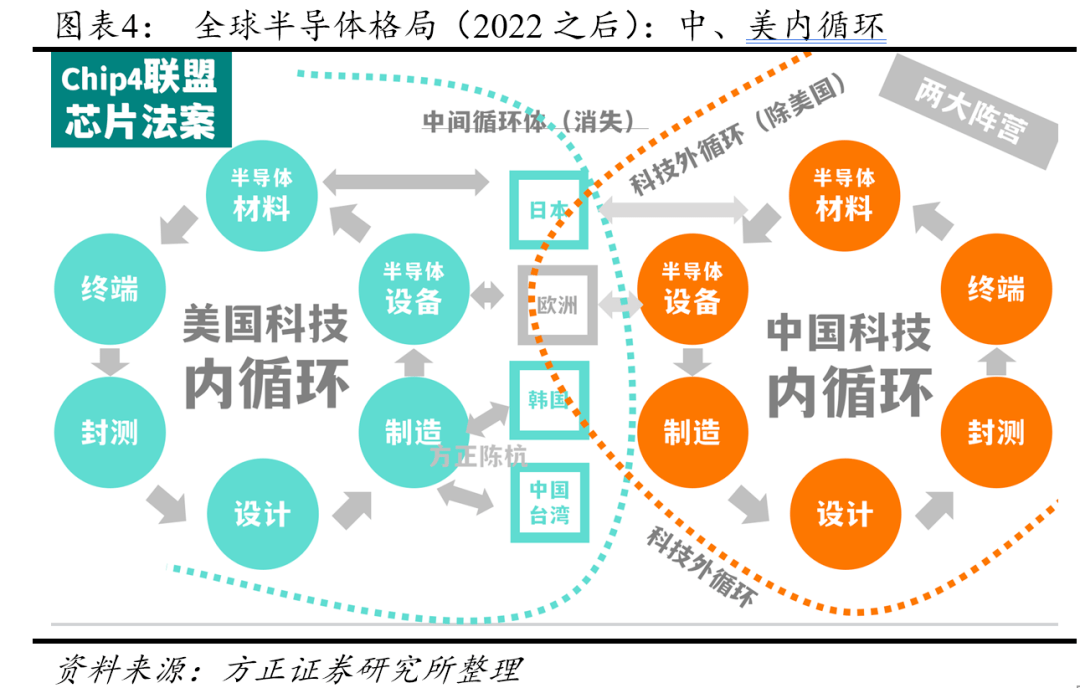

我们以全球化分析框架为视角,以产业链分析为落脚点,将半导体全球化分为四段:

2010年之前,以AMD、IBM、德州仪器、Intel、镁光为首的半导体巨头以IDM模式占据了全球领导地位,此时为美国国内大循环阶段:

此时的美国基本上是超级内循环模式,美国在全球科技版图占据主导地位,并可以实现内循环。

2010 年后,AMD、IBM 相继剥离晶圆厂独立成格罗方德。美国在 fab 领域和 IDM(CPU、DRAM)的竞争优势逐步向亚洲转移,苹果主导 的全球大分工模式开始:

此时各国家和地区因自身比较优势深度参与全球化大分工,中国大陆深度参与其中,国内电子产业进入快速发展蜜月期,直至 2018 年。

2018年后,美国开始针对华为开启了三轮科技封锁,全球半导体格局开始分化,形成三大循环体:

美国内循环:以半导体设备、EDA软件、芯片设计为核心,号令全球晶圆厂产业链。

中间循环体:独立于中美的中间势力,即能对美国也可以对中国大陆外循环,包括了欧洲的光刻机、日本的芯片材料、中国台湾的晶圆厂、韩国的存储厂。

中国内循环:逐步开始建立自己的全套半导体内循环产业链,但优势行业依旧是终端制造(手机、电脑、电视机)。

此为过渡阶段,美国开始酝酿《芯片法案》和CHIP 4联盟,为后续逐步围堵他国和将半导体拉入国家科技竞赛做准备。

美国芯片法案的核心是将晶圆厂制造产能重新回流美国,并且限制相关国家地区在中国大陆投资晶圆厂,叠加美国准备推出CHIP 4 联盟,很明显未来半导体反全球化将持续,半导体将由供需竞争框架,转向国家科技竞赛框架。

1)以美国为主导的半导体内循环:美国法案的核心要点是将晶圆制造回流美国,未来美国将重新补全fabless(下游设计)+晶圆厂(中游制造)+半导体设备(上游),重新开始内循环。

2)以中国为主导的半导体内循环:晶圆代工权作为半导体承上启下的核心,能否主导独立自主的fab厂将成为国家间竞争的关键,中国大陆将会以fab厂自给自足为基础,重塑产业链格局,中国晶圆厂产能的建设分为三个阶段:

内资主导(基于国产设备为主):基于美国的技术封锁,未来晶圆厂的建设将更多的基于国产设备。

半导体设备:北方华创(平台级)、拓荆科技(PECVD)、华海清科(CMP)、中微公司(刻蚀机)、盛美上海(清洗机)、万业企业、芯源微、芯碁微装、长川科技、华峰测控、江丰电子(零部件)、精测电子

半导体材料:安集科技、沪硅产业(大硅片)、立昂微(大硅片)、神工股份(硅材料)、TCL中环(大硅片)、华懋科技(光刻胶)、鼎龙股份、雅克科技、晶瑞电材、江化微、有研新材

风险提示:(1)中美贸易冲突加剧;(2)终端需求疲软;(3)晶圆厂扩产不及预期。

Copyright © 2012-2023 bbin 版权所有 备案号:吉ICP备2021005409号